Qué tener en cuenta antes de firmar una hipoteca: tipo de Interés, diferencial y la TAE

Qué tener en cuenta antes de firmar una hipoteca es básico para evitar sorpresas, y tener todo el proceso y la gestión bajo control. Conocer todos los datos y conceptos importantes antes de comprar una vivienda, como son el tipo de interés, el diferencial o la TAE. Esto puede ayudarte a tomar las decisiones correctas así cómo, rodearte de las personas adecuadas durante todo el proceso para que te asesoren en función de tus necesidades.

Un primer concepto básico a tener en cuenta antes de firmar una hipoteca es el tipo de interés.

¿Qué es el tipo de interés en una hipoteca?

El tipo de interés es el porcentaje anual que te cobra el banco por prestarte dinero.

Pongamos un ejemplo sencillo para entender el mecanismo. Un banco nos da un préstamo de 10.000€ a devolver dentro de un año y nos va a cobrar un 2% de interés. Una vez pasado el año tendremos que devolverle al banco los 10.000€ que nos prestó más un interés de 200€.

El caso se complica cuando el dinero prestado se devuelve poco a poco, en lugar de todo de golpe a final de año.

Los intereses también se cobran mensualmente. Se calculan en función del capital pendiente a devolver al banco en ese momento.

Los bancos para hacer estos complejos cálculos y además, facilitar el pago al cliente con una cuota igual todos los meses utilizan el denominado “Sistema de Amortización Francés”.

Suponemos que el banco nos dice que podemos pagar mensualmente en lugar de pagar todo de golpe al final del año, la cuota a pagar sería de 842,39€ al mes. Es decir, al final del año y tras pagar las 12 cuotas mensuales habríamos pagado un total de 10.108,66€ (los 10.000€ de capital prestado y 108,66€ de intereses)

¿Por qué se pagan menos intereses en este segundo ejemplo?

La respuesta es sencilla, el tipo de interés del 2% es un interés anual. El banco nos cobra el 2% solo si nos ha dejado el dinero todo el año. Como les estamos devolviendo parte del préstamo cada mes, el banco nos cobra la parte proporcional del 2% según a los días que nos ha dejado el dinero.

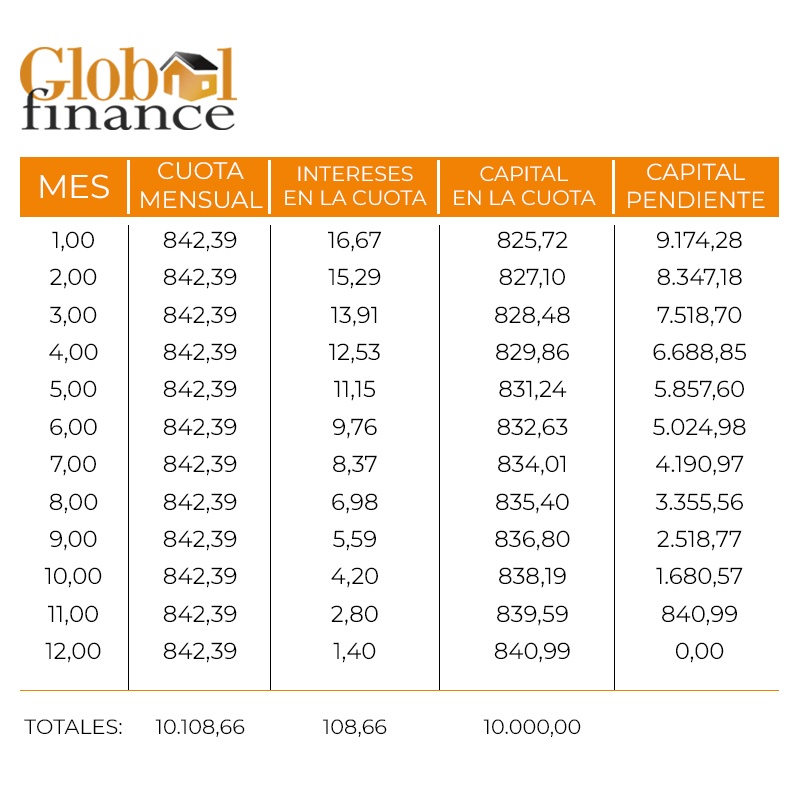

En el siguiente cuadro se puede ver nuestro ejemplo de 10.000€ de préstamo a un año al 2% de interés anual calculado con el sistema de amortización francés:

Como podéis ver en los 12 meses se paga la misma cuota de 842,39 euros. En la cuota del mes uno, hay 16,67 euros de que son intereses que se cobra el banco y 825,72 euros de capital que se le devuelve de el dinero prestado. La última de las 12 existentes, ya solo hay 1,40 euros de intereses y 840,99 euros que son de devolución del préstamo.

En el caso del préstamo hipotecario la cosa se pone más complicada. La devolución del capital prestado se puede hacer hasta en 40 años y en esos plazos el tipo de interés no es fijo, sino que se utiliza un índice de referencia y un diferencial.

¿Qué tener en cuenta antes de firmar una hipoteca?

¿Qué es el índice de referencia y qué es el diferencial?

La mayoría de préstamos hipotecarios son a interés variable.

Significa que el mismo banco que antes nos había dejado el préstamo al tipo de interés del 2% ahora nos dice que para una hipoteca a 40 años no se quiere arriesgar. Es decir, no se quiere comprometer con nosotros a cobrarnos siempre el 2% durante los 40 años. El motivo es por si en un futuro el banco pierde dinero al cobrar ese 2%. Los bancos para prestarnos dinero a los ciudadanos también piden dinero prestado a otros bancos o al Banco Central Europeo. Si dentro de 10 años nuestro banco pide dinero a otro banco y el tipo de interés sube al 3% y nuestro banco solo nos cobra el 2%, el banco perdería dinero ese año. Para evitar ese riesgo, los bancos pactan con sus clientes un interés a cobrar, que variará cada año en función de un índice de referencia, más un diferencial.

El índice de referencia más utilizado es el Euribor. Es el tipo de interés al que se prestan dinero los bancos entre sí. El diferencial es el porcentaje que se suma al índice y que simplificando podríamos decir que es el beneficio del banco.

Por ejemplo, si el banco nos dice que nos va a hacer una hipoteca al Euribor +1% , lo que nos está diciendo es que cada año mirará como está el Euribor (el tipo de interés que otros bancos les cobrarán a nuestro banco por prestarle dinero) y le sumará un 1% de margen de beneficios. En el caso anterior, que habíamos dicho que el Euribor había subido al 3%, supondría que nuestro banco nos cobraría a nosotros el 4% (El 3% que le cuesta a él coger dinero prestado más el 1% de beneficios).

¿Qué es la TAE?

Otro concepto a tener en cuenta es la TAE o Tasa Anual Equivalente.

Es una herramienta creada para que el usuario pueda comparar préstamos de diferentes entidades y que le ayude a decidir cuál es mejor para él.

Para calcular la TAE de un préstamo hipotecario, el banco debe incluir en una fórmula matemática todos los intereses que el cliente deberá pagar, todas las comisiones y cualquier otro gasto que el cliente deba pagar para obtener la hipoteca. El resultado será un tipo de interés que refleja el coste real y anual de la operación.

Un ejemplo sencillo para entenderlo:

Imagina que un banco te ofrece un préstamo de 10.000€ a 10 años al 5% de interés y comisión de apertura 0 euros. Otro banco te ofrece el mismo préstamo, pero al 4% de interés y una comisión de apertura de 500€. ¿Cuál es la opción más barata para ti? Puedes calcularlo manualmente o puedes sencillamente comparar qué banco tiene una TAE más baja.

“Las entidades están obligadas a informar sobre la TAE de sus préstamos en toda la publicidad y en la información precontractual a disposición de sus clientes. “

El problema es que en los préstamos hipotecarios a tipo variable, como no se conoce el tipo de interés futuro, es imposible calcular la TAE real. Por lo tanto, en préstamos a tipo variable, será solo una TAE aproximada, en el supuesto que el tipo de interés se mantenga en el tiempo.

Hoy hemos hecho pues, un repaso a algunos conceptos básicos. Dado que somos conscientes que para muchos, no son conceptos fáciles, queremos que os familiariceis, poco a poco, con ellos. Estad atentos porque esta misma semana esclarecemos qué es mejor: una hipoteca a tipo fijo o una a tipo variable. Y además, siempre puedes dejarte asesorar por nosotros y te contaremos qué tener en cuenta antes de firmar una hipoteca

Si tenéis cualquier duda, contactad con nosotros a través de nuestras redes sociales, enviado un correo o bien, llamándonos por teléfono.